增强供给弹性是中国煤炭保供稳价的关键

中国并不缺煤,周期性“煤荒”的主要原因是供给弹性不足,即煤炭供给无法快速响应需求变化,以合理的价格供应到位。当前及今后一段时期,煤炭保供稳价的关键,在于从生产、流通、贸易、煤电价格联动等方面加强协调、形成合力,增强煤炭供给弹性。

一、煤炭作为中国主体能源的比较优势突出

“富煤贫油少气”的基本国情,决定了煤炭在中国能源结构中的基础性地位,煤炭作为主体能源的比较优势在短期内不会改变。

(一)“煤不寡、但不均”,集中在晋蒙陕

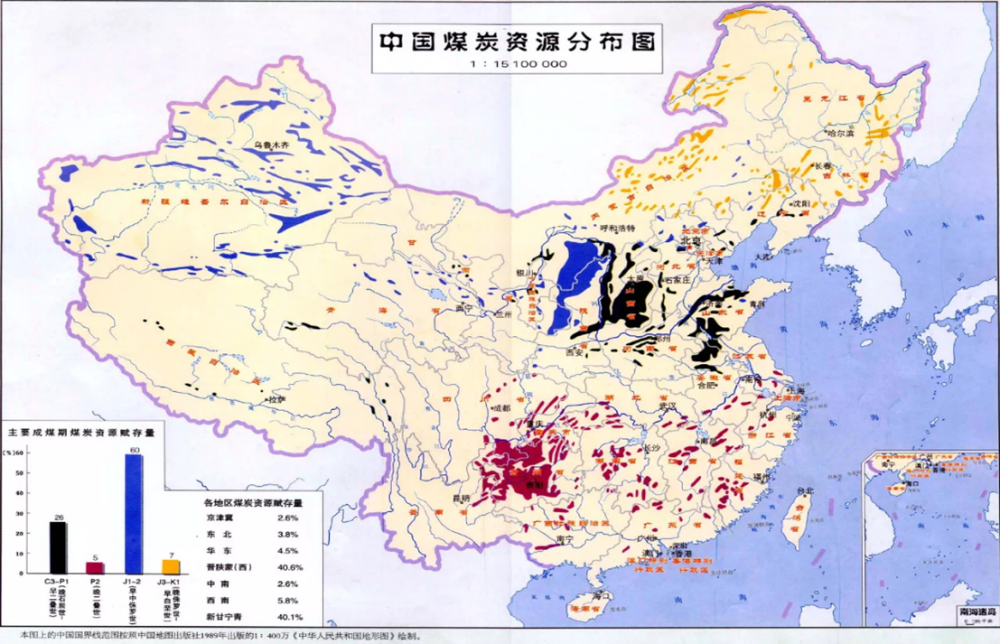

中国煤炭资源丰富,除上海以外其它各省区均有分布,2020年煤炭储量达到1622.88亿吨。但分布极不均衡,北多南少,西多东少。南北以昆仑山-秦岭-大别山为分界线,北方地区煤炭资源量占全国90%以上,其中太行山-贺兰山之间的区域占到北方地区的65%;南方地区则不到10%,其中的90%以上又集中在贵州、云南、四川三省。东西以大兴安岭-太行山-雪峰山为分界线,以西地区煤炭资源量占全国的90%左右,以东地区仅占10%左右(见图1)。

图1 中国煤炭资源分布图 资料来源:中国煤炭运销协会

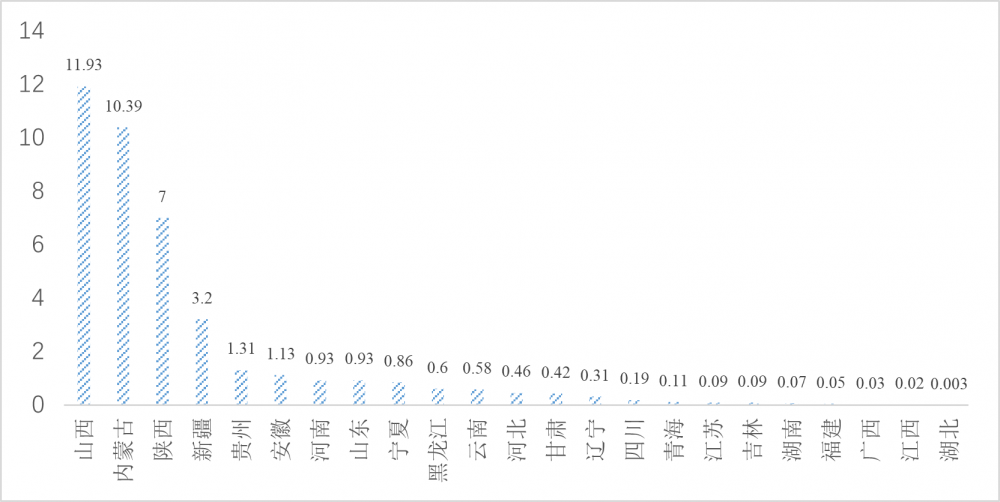

煤炭产能主要集中在晋陕蒙三省区,且集中度呈现进一步提升的趋势。2021年,全国有产煤省23个,总产量40.71亿吨,其中,山西10.93亿吨,内蒙古10.34亿吨、陕西7.0亿吨(见图2),晋陕蒙三省区煤炭产量占比达72.2%,较2020年提升1.9个百分点,较2019年提升3.6个百分点。

图2 全国原煤产量(2021年,单位:亿吨) 数据来源:国家统计局

(二)煤炭相对油气能源的比较优势突出,作为中国主体能源的地位短期内不会改变

“富煤贫油少气”的资源禀赋决定了煤炭在中国的基础能源地位,也决定了“煤为基础、多元发展”的能源结构政策基本方略。

煤炭在一次能源构成中占比超过一半,呈现缓慢下降趋势。2021年,中国能源消费总量达52.4亿吨标准煤,煤炭占能源消费总量的56.0%,比2020年下降0.9个百分点,比2005年下降16.4个百分点,比世界平均水平(30%)高出26个百分点。预计2025年前后,煤炭作为中国一次能源消费总量将达到峰值,所占比重或将降至50%左右。

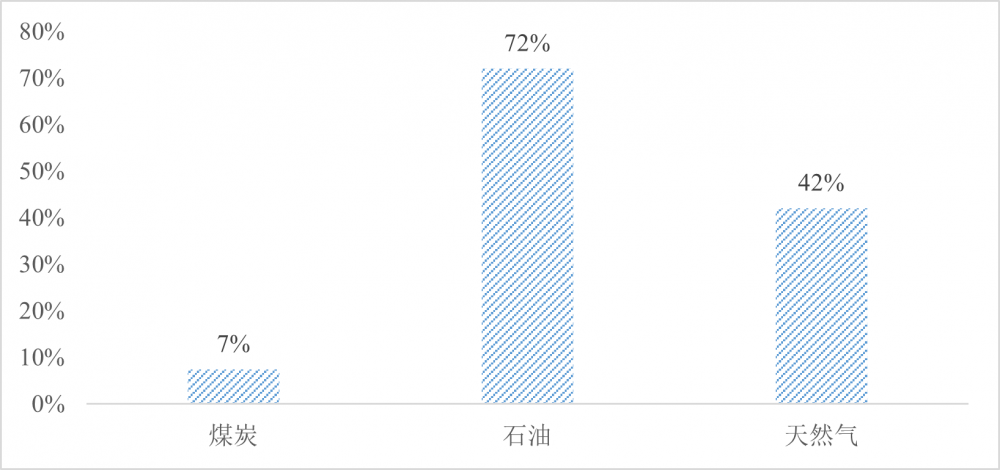

从中长期发展趋势看,随着碳达峰、碳中和的推进,煤炭将从兜底保障能源逐渐转变为支撑性能源、应急与调峰能源;但短期来看,煤炭资源自主可控,作为主体能源的地位不会改变。2021年,煤炭对外依存度仅为7%,而石油和天然气分别达到72%和42%(见图3)。

图3 中国主要能源对外依存度 数据来源:国家统计局、课题组整理计算

(三)煤炭可缓解原油价格上涨带来的成本压力

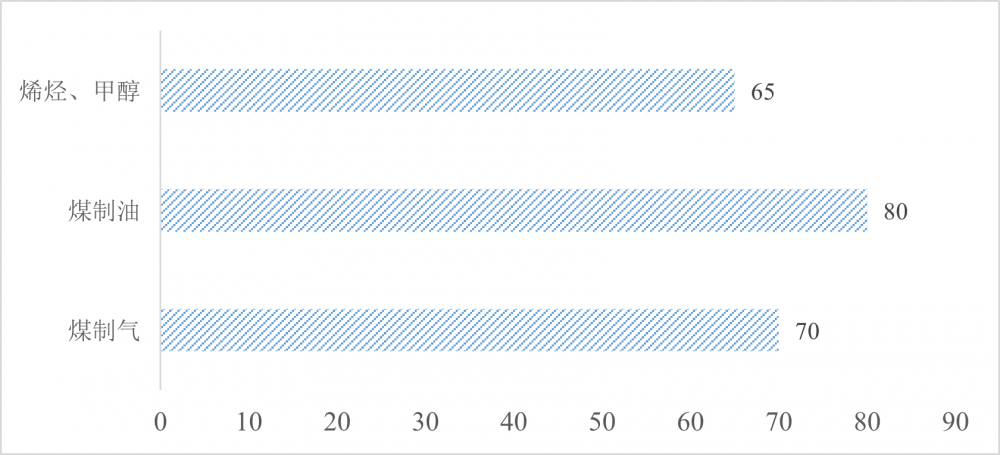

作为原油的重要替代品,丰富的煤炭资源能够在化工等领域缓解国际石油价格上涨带来的原材料成本压力。相关研究显示,原油价格超过100美元/桶时,煤制油、煤制气的比较优势就逐渐凸显(见图4)。今年以来,俄乌战争等外部不确定性因素增强,国际油价在110美元/桶以上的高位波动,“国中有煤,心中不慌”。

图4 煤替代石油的盈亏平衡点(单位:美元/桶)

数据来源:韩东娥(主编),2018年:《山西煤炭产业政策研究》,山西人民出版社,第158页。

二、供给弹性不足是周期性“煤荒”的主要原因

与油气相比,中国煤炭资源总体并不短缺,之所以产生周期性 “煤荒”,主要制约来自产能释放、运销体制、贸易、煤电联动等方面,煤炭供给侧难以根据需求侧的变化及时进行适应性调整。

(一)煤炭新增产能释放难,难以及时响应需求变化

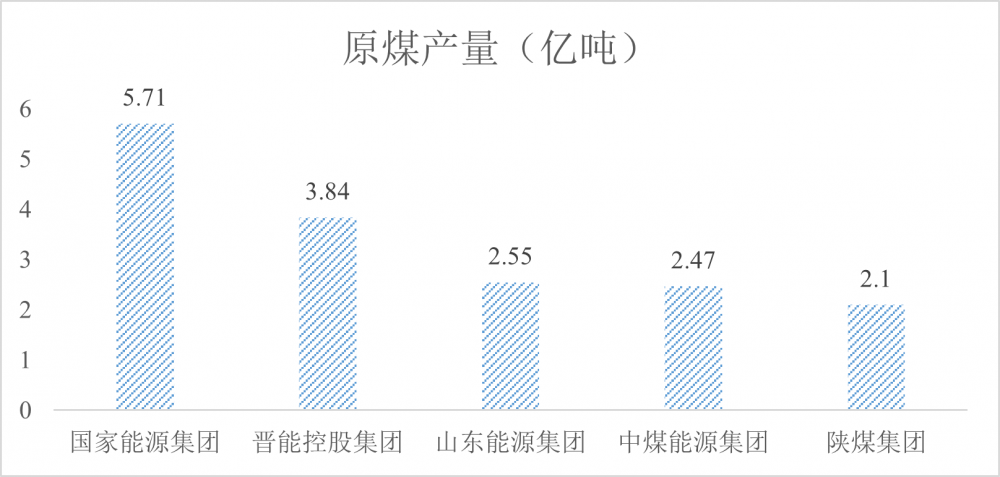

“十三五”期间,煤炭行业供给侧改革使得煤炭产能进一步向大型煤矿集中。2021年,全国原煤产量超过3000万吨的煤炭企业20家,原煤产量26.56亿吨,占全国产量的65.3%;其中,前五大煤炭企业产量超过16亿吨,占比超过40%(见图5)。这些煤炭企业设备先进、安全度高、产能调节能力强,但相关行业管理体制要求按月均衡生产,限制了这些大型煤炭企业在市场供需偏紧时产能的灵活释放能力。

图5 全国前五大煤炭企业原煤产量(2021年) 数据来源:中国煤炭工业协会

新增煤炭产能的审批流程复杂、审批时间长也制约了煤炭产能的及时调整。以产煤大省山西为例,2015年颁布《山西省煤炭行政审批制度改革方案》,对积弊突出、饱受诟病的煤炭审批制度进行了改革,但经过大力简化后仍有38个审批事项。此外,大型现代化露天煤矿能够发挥较强的煤炭市场调节作用,但受建设用地指标、草原征占用的限制和项目审批环节多等因素影响,在供需紧张时优质产能难以及时释放,制约了关键时段缺煤区域的煤炭稳定供应。

(二)煤炭流通的体制成本偏高

煤炭流通的体制成本偏高,成为煤炭供给弹性提升的一个重要掣肘。中国煤炭分布是“西多东少、北多南少”,但经济发达的东南沿海区域,特别是长三角和珠三角地区,恰恰是煤炭需求的主要区域。“保供”意味着要大规模地北煤南送、西煤东送,运输成本高企成为制约“稳价”的突出因素。西煤东送的运输成本甚至远远超过印尼、澳大利亚进口的煤炭,占到港煤炭价格的50%以上。

中国的煤炭运输包括铁路、水路、公路三种方式,以铁路为主。2021年,通过铁路运输的煤炭超过20亿吨,但长期以来铁路运输体制效率偏低,煤炭流通费用高企。煤炭运输铁路专线建设滞后于煤炭运输需求的快速增长,铁路运力总体短缺。短缺的铁路运力又实行“计划”管理,无法及时响应市场需求的变化,“大运力、小计划”矛盾突出,进一步加剧了铁路运力的结构性短缺。在获取运力过程中,大量隐性的非正规收费也推高了煤炭流通成本。

(三)煤炭贸易的调节能力有待进一步增强

作为补充的煤炭贸易,是否能及时响应需求变化,也是增强煤炭供给弹性的重要考虑因素,特别是一定量的煤炭进口有利于保障中国长三角、珠三角的煤炭供应能力。2021年,中国进口煤炭3.2亿吨,占全国煤炭消费量的7%,延续了2015年以来的增长态势,进口规模与2013年高位基本持平,广东、江苏、上海、浙江四地的煤炭进口量超过全国进口量的一半。

外部不确定增强制约了煤炭贸易在保供稳价中的调节能力。中国的煤炭进口主要来自印尼、澳大利亚、南非、越南、俄罗斯等国家。印尼和越南离中国较近,是两广的“后院煤仓”,煤炭价格优势也较为突出,但近年来两国对煤炭出口的管制加强,不确定性增强,如印尼2021年12月底发布为期1个月的煤炭出口禁令。从其他国家进口煤炭也面临一些短板制约,从澳大利亚进口煤炭面临两国外交关系的不确定性,从俄罗斯进口煤炭的运输瓶颈始终未得到良好解决。

(四)煤电价格未能充分联动

必要的煤电价格联动机制是需求带动供给机制的基础,但煤炭价格市场决定,电力价格则由政府管控,“市场煤、计划电”导致煤电价格未能充分联动,煤价上涨无法传导至电价。火电利润稀薄,煤炭占到火电企业发电成本的70%左右,煤价超过600元/吨时,电厂就很难盈利。一旦煤炭价格飙涨,电价不能随着煤炭价格上调,就很容易出现煤电价格倒挂,发电量的增加将带来亏损的增加。如2021年10月,南方电厂到厂入炉的标煤价格达到2500元/吨,发电的燃料成本达到0.7-0.8元/度,而上网电价仅为0.45元/度,“火电厂发一度电就亏一度电”。在电价无法调节的情形下,发电厂不得不减少发电量,最终导致了“电荒”与拉闸限电。

三、提升煤炭供给弹性的政策建议

煤炭保供稳价,缓解周期性“煤荒”,提升供给弹性是关键。建议从产能释放、运销体制、煤炭贸易以及煤电价格联动等方面进行必要的改革。

(一)探索建立煤炭产能弹性释放机制

推动煤炭产能从刚性管理向弹性释放转变。综合考量煤炭资源禀赋、开采条件、安全生产等因素,对不同的煤矿进行差异化分类管理,根据市场供求形势与新能源的发展情况,动态设定煤炭产生释放(收缩)的阈值和等级。进一步简化煤炭新增产能的审批流程与环节,特别是优化大型现代化露天煤矿的审批,增强新增产能对市场变化的响应能力。探索建立、完善煤炭战略储备体系,包括煤炭资源储备、产能储备和现货储备,发挥其季节调峰、价格调节与应急保障的重要作用。

(二)推动煤炭运输效率变革

加快铁路运输专线等煤炭流通基础设施建设,增强铁路的煤炭运力,通过运输效率的提高增强煤炭供应和价格的稳定性。一方面,积极引入社会资本进入煤炭铁路运输专线的建设,另一方面推动铁路运输的市场化改革,渐进式减少“计划”运力,增加市场化合同的运力。与此同时,发展一批现代化、专业化的煤炭物流企业,形成集仓储、加工、配送、网上交易、融资于一体的煤炭物流产业链,以及集铁路、公路港口、航运于一体的大煤炭物流体系,助推煤炭运输实现效率变革。

(三)适当提高煤炭进口调节能力

加强对国际形势特别是中国主要煤炭进口国相关产业政策的研判,针对可能的不确定性,做好前瞻性预案。建设一批“看不到煤炭”的煤炭进口专用绿色码头,一方面适应煤炭远距离运输情况下大型船舶对深水港的要求,提高对进口煤炭的消纳能力;另一方面也要适应双碳目标下的环保要求,最大程度上降低煤炭装卸对周边居民和城市发展的负面影响。此外,还可考虑完善从俄罗斯、蒙古等国进口煤炭的铁路基础设施,增强煤炭进口的陆路调节能力。

(四)完善煤电价格联动机制

建立并完善煤炭中长期合同制度和“基础价+浮动价”定价机制,推动大型煤炭企业与大型用户建立点对点直供模式。加强煤炭中长期合同履约监管,建立健全合同履约供需双向考核机制。规范和完善煤炭价格指数,合理引导煤价预期。建立煤炭上下游产业合作共赢长效机制,鼓励发展多种形式的煤电联营。扩大市场化交易电价的浮动范围,确保价格形成机制更加灵活并能反映、响应市场变化。

(王瑞民系国务院发展研究中心市场经济研究所副研究员。本文系国务院发展研究中心重大课题“初级产品保供问题和大宗商品市场体系建设研究”研究成果)